Налоги в штате Невада, США.

Как и в каждом штате США, налоговая система Невады построена на распределении общей суммы налогов на федеральные (общегосударственные) и местные. Федеральные налоги и их ставки одинаковы для всех штатов, в то время как виды и ставки местных налогов устанавливаются отдельно на усмотрение законодательного органа каждого штата.

Кроме того, размер налоговой нагрузки будет различным для разных типов компаний. Поэтому, необходимо рассмотреть все по порядку.

Налог на Прибыль.

1. Налог на прибыль на уровне штата.

Начнем с приятностей. Бонусом ведения бизнеса в Неваде является то, что на уровне штата налог на прибыль не взимается 🙂

2. Налог на прибыль на федеральном уровне.

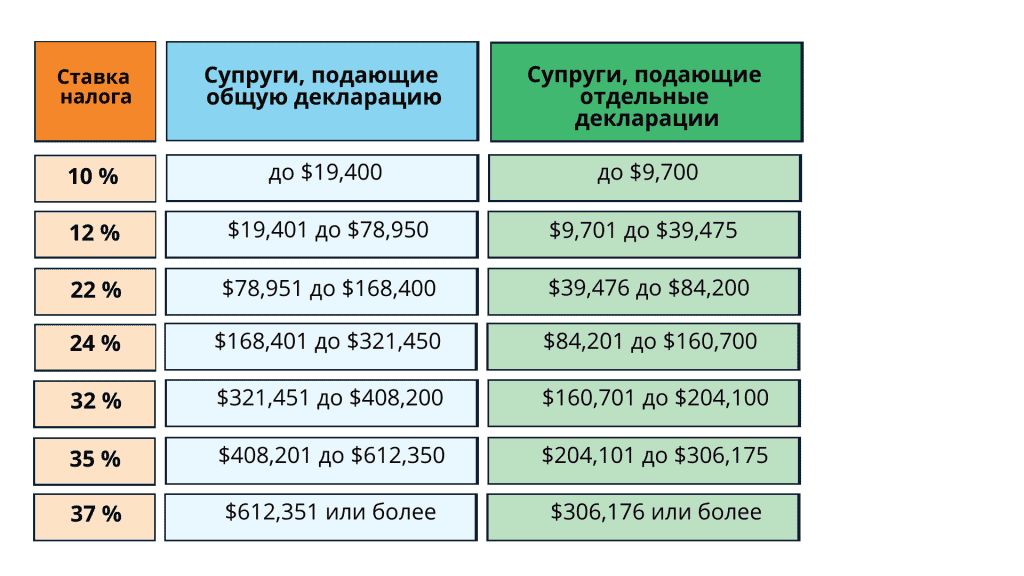

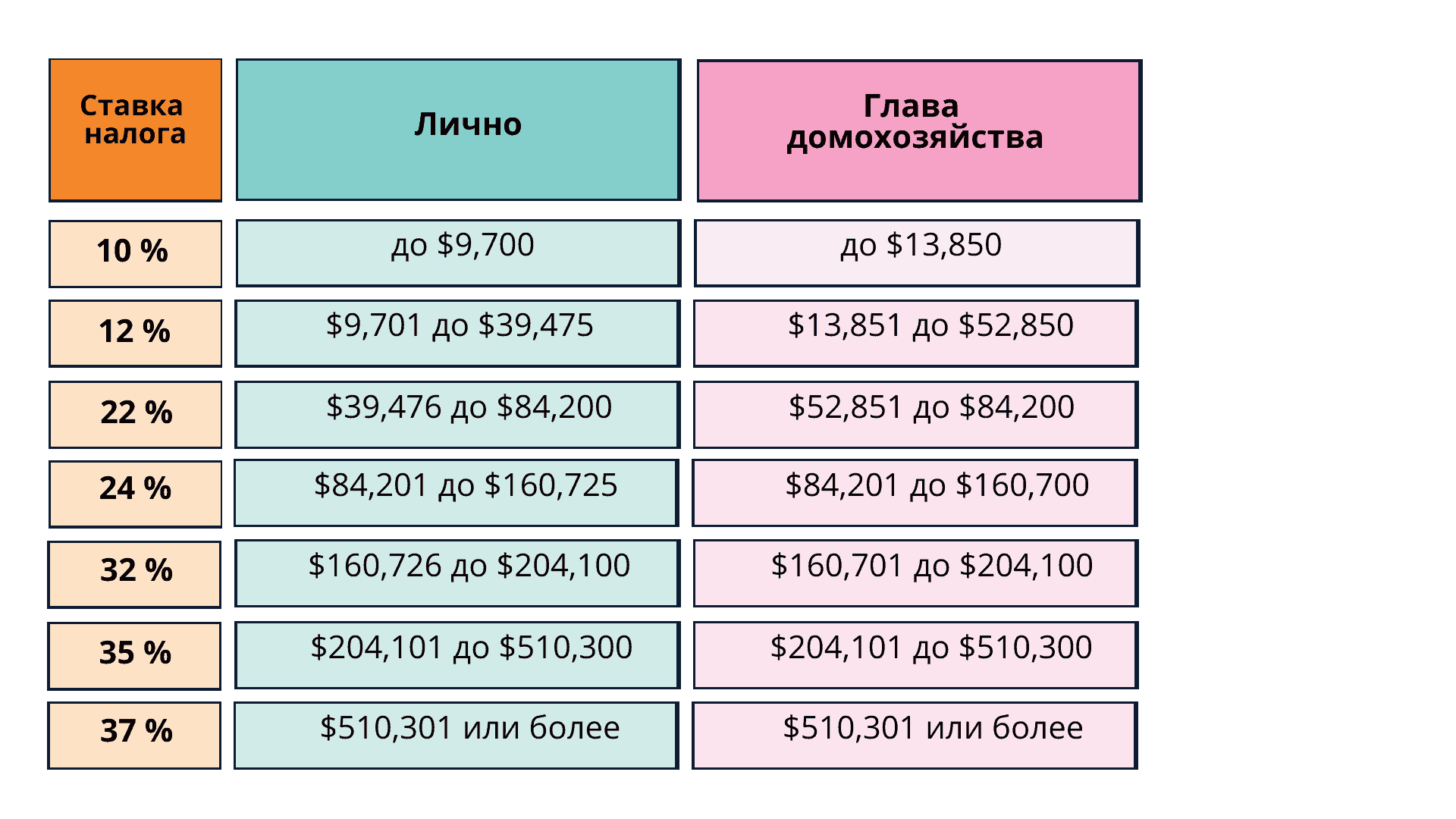

Ставка налога на прибыль (income tax) на федеральном уровне является следующей:

А. для корпорации типа «С» (corporation type «C») — 21%;

Б. для обществ с ограниченной ответственностью (ООО) с двумя и более участниками (LLC and Partnerships) — согласно законодательству США, ООО не платят налоги как юридические лица, зато обязательства платить налоги с доходов предприятия возлагается на участников юрлица. Если участник один — он, соответственно, платит налог за всю прибыль ООО, а если участников несколько — они платят налоги пропорционально своим долям в обществе, которые указаны в Операционном соглашение (Operating agreement).

Кроме того, налоги уплачиваются в зависимости от страны резиденции основателя и объема дохода. Проще говоря, прежде всего, нужно принимать во внимание, кем является основатель / участник общества — резидентом США или нет.

Если учредитель или участник является резидентом США, то налоги уплачиваются в соответствии схемы, приведенной в таблице 1:

Как платить налоги если среди учредителей компании в Неваде есть резиденты Украины?

Вопрос уплаты налогов нерезидентами регулируются Конвенцией между Правительством Украины и Правительством США об избежание двойного налогообложения и предупреждении налоговых уклонений относительно налогов на доходы и капитал об избежание двойного налогообложения.

Так, по каждому из типов вышеупомянутых предприятий при наличии учредителей-нерезидентов режим налогообложения имеет свои особенности:

- Корпорации типа «C» — в соответствии с положениями Конвенции, корпорации считаются налоговыми резидентами США, в независимости от того резидентами какой страны является ее основатели, поскольку они являются юридическими лицами, зарегистрированными по законодательству США. Соответственно, налоги уплачиваются на общей основе по ставке 21%.

- LLC, партнерства и частные предприниматели — поскольку к данным предприятиям применяется принцип «сквозного» налогообложения, то имеет место ситуация, когда нерезидент платит налог с личного дохода.

Для целей налогообложения LLC с учредителем-резидентом Украины надо учитывать на какой рынок будет работать компания:

- LLC ориентировано на рынок США.

Согласно Конвенции, налоговый резидент Украины платит налоги в соответствии с законодательством США с того дохода, который был получен от деятельности представительства компании на территории США согласно ставкам, указанным в таблице 1.

- LLC ориентирован НЕ на рынок США.

Если же лицо является гражданином и / или резидентом Украины и:

1) Компания не будет осуществлять продажи на территории США;

2) Компания не будет обладать бизнес-активами на территории США;

3) Компания не будет арендовать реальный офис в штате Невада;

4) Компания не будет иметь наемных сотрудников-резидентов США;

5) и конечно-же выполнит все условия IRS по представлению необходимой налоговой отчетности для подтверждения права на освобождение от такого налога в соответствии с положениями Конвенции.

То, согласно Конвенции об избежание двойного налогообложения, оно платит налог на прибыль в соответствии с украинским законодательством, то есть 18% налога на доходы физических лиц и 1.5% военного сбора.

* Перечень вышеупомянутых условий, конечно, не является исчерпывающим. И в целом, верное заполнения налоговых форм и организация деятельности компании в целом является очень важным моментом, поскольку ошибка способна привести к дополнительной налоговой нагрузки в 30%.

Таким образом, если компания имеет учредителей — резидентов Украины, однако ее прибыль составляет лишь прибыль от деятельности, которую она осуществляет исключительно на рынке США, то уплата налогов осуществляется в соответствии с законодательством США.

Налог на Накопление Валового Дохода.

В 2015 году на уровне штата Невада был введен налог на накопление валового дохода, который применяется к корпорациям типа «C», ООО, партнерствам, частным предпринимателям и т.д.

Данный налог применяется к предприятиям, которые имеют годовых доход в размере, превышающем 4 миллиона долларов США.

Ставка налога зависит от бизнес-категории компании (всего их 26) и варьируется от 0.331% до 0.051%.

Стоит отметить, что на данный вид дохода не распространяется действие Конвенции об избежание двойного налогообложения.

Налог с Продаж.

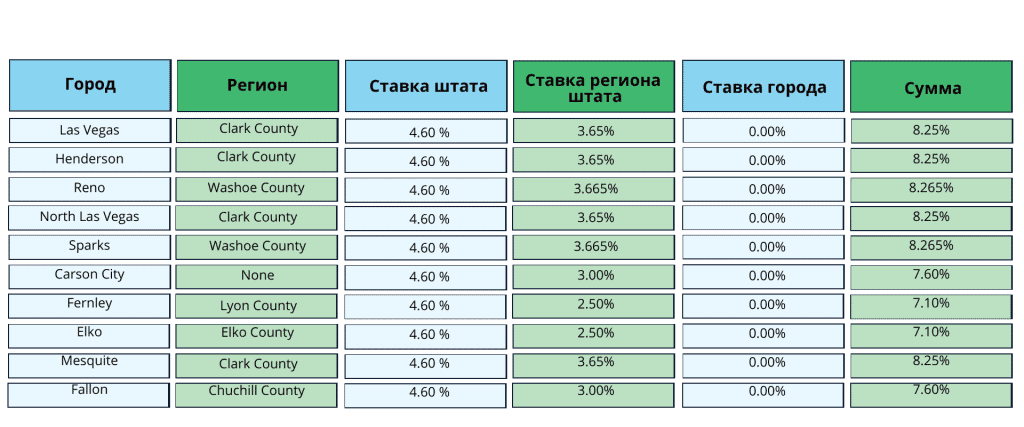

Налог с продаж состоит из ставки штата и ставки региона штата.

Ставка штата составляет 6.85%, а ставка региона штата устанавливается по усмотрению местного органа управления, однако не более, чем 3.665%.

Ставки налога с продаж в различных регионах штата Невада приведены в таблице 2:

Налог на Заработную Плату.

В случае трудоустройства лиц в компании, оба — работник и компания – будут иметь обязательства по уплате налога на прибыль (с заработной платы).

Налоговые обязательстве компании:

- Налог на социальное обеспечение — 6,2%;

- Налог на медицинское страхование — 1,45%;

- Налог по не трудоустройству — 6% касательно первых $ 7,000 выплаченных сотруднику. В то же время, компания может получить налоговый возврат от государства в размере 5,4% при условии, что она вовремя оплатила такой налог.

Итого — 13,65% (с возможным возвращением 5,4%).

Налоговые обязательства сотрудника (взимаются с заработной платы):

- Федеральный налог на прибыль — в соответствии с таблицей 1;

- Налог на прибыль на уровне штата — не взимается;

- Налог на социальное обеспечение — 6,2%;

- Налог на медицинское страхование — 1,45%;

Итого — 7,65% + федеральный налог на прибыль в зависимости от нескольких условий.

Если сотрудник — нерезидент.

В случае, если такой работник является налоговым резидентом Украины, он должен сравнить ставку налога на доходы определенной по таблице 1 в США и ставкой в Украине — 18%.

В случае необходимости, доплатить также разницу между данными ставкам.

То есть, физическое лицо-резидент Украины не освобождается от обязанности представления налоговой декларации по результатам годового декларирования в Государственную фискальную службу Украины.

Однако, он имеет право на зачисление уплаченных в США налогов при расчете налогов и сборов в Украине.

Кроме этого, физическое лицо-резидент Украины должен уплатить в бюджет Украины военный сбор (1,5%), поскольку данный вид налога не имеет аналогов в США.

Другие Налоги.

В зависимости от вида дохода, которые компания или физическое лицо планируют получать, могут применяться другие виды и ставки налогов. К таким доходам можно отнести:

- Дивиденды — в случае принятия решения о распределения полученной прибыли, ставка налога варьируется в зависимости от размера выплаченных дивидендов и резиденции лица;

- Роялти — допускается применение раздельного налогообложения (по аналогии с заработной платой). Также, уплата налога с роялти зависит от факта коммерческой деятельности обладателя роялти;

- Доход, полученный работниками искусства, артистами, спортсменами и т.д.;

- Доход от отчуждения имущества;

- Доход от недвижимого имущества и тому подобное.

Мораль.

Подводя итоги, стоит отметить, что штат Невада имеет один из лучших налоговых климатов среди всех американских штатов. Это объясняется тем, что на уровне штата не взимается налог на прибыль в любой форме, тогда как данный налог является ключевой составляющей налоговых расходов компаний.

Таким образом, учитывая ставки налога на прибыль в других штатах, налоговая нагрузка на уровне штата Невада является меньше на 5-10%. Таким образом, штат Невада является выгодным местом для регистрации вашей компании с целью ведения бизнеса на рынке Соединенных Штатов.